| « Gold-Bärenmarkt erst 2016 beendet? | Wann platzt die negative Gold-Blase? » |

Crash-Gefahr: Chinas Kreditblase ist geplatzt!

von Daniel Haase 11.07.13 11:11:06

11.07.13 11:11:06

Link: http://www.folgedemtrend.de

Trendfolger Daniel Haase im DAF-Interview: China steht am Beginn einer Rezession. Die Kreditblase ist geplatzt. Die Top 50 Aktien aus Brasilien, Russland, Indien und China (kurz BRIC) sind seit Februar um 25% gefallen. Die Frage lautet nicht ob, sondern wann DAX, Dow Jones und Co. folgen.

Artikel zum DAF-Interview:

Jeweils am Donnerstag werde ich vom DAF zu charttechnischen Fragen interviewt. Diese Kolumne soll den Lesern die Möglichkeit geben, nachvollziehen zu können, wie ich zu meinen Interview-Aussagen gekommen bin.

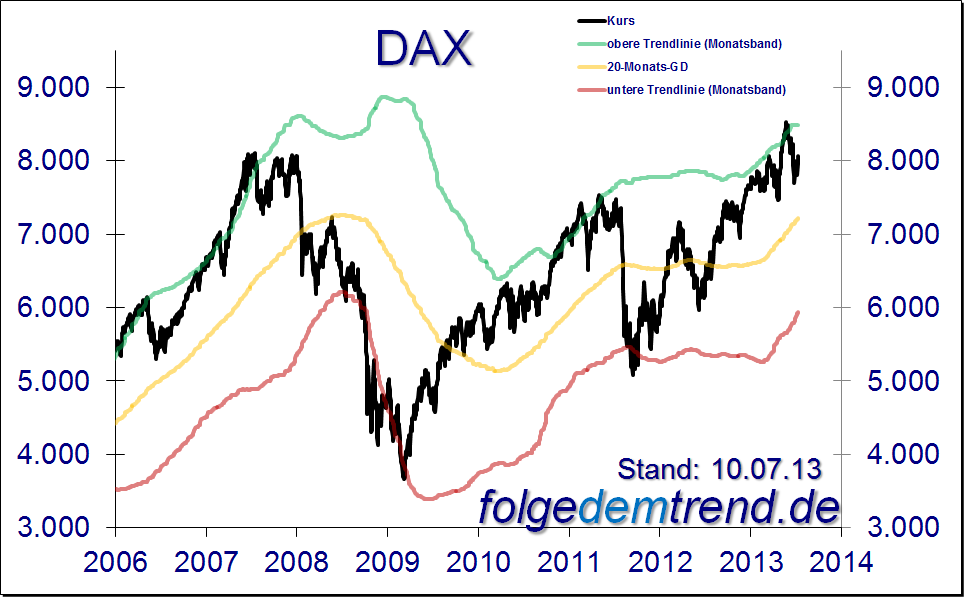

(1) DAX über 8.100 = Verkaufsgelegenheit

DAX-Trendsignale (30 Aktien)

Kurzfristig: 5x Hausse, 25x Baisse (Vorwoche: 3:27)

Mittelfristig: 16x Hausse, 14x Baisse (Vorwoche: unv.)

Langfristig: 22x Hausse, 8x Baisse (Vorwoche: unv.)

Vor einer Woche hatte ich ausgeführt, dass es kaum Gründe gibt, auf mittlere Sicht optimistisch für den DAX zu sein, kurzfristig jedoch eine weitere Attacke auf die 8.000er-Marke vorstellbar sei. Diese Attacke ist nun erfolgt und sie stellt vermutlich eine recht gute Gelegenheit dar, noch bestehende Aktienpositionen zu verkaufen und - wer es etwas spekulativer mag - ein paar Short-Positionen aufzubauen, denn meines Erachtens bewegt sich der deutsche Aktienmarkt (wie auch der US-Markt) auf immer dünnerem Eis. Mein Vorurteil lautet: die laufende Erholung ist nur eine Gegenbewegung im bereits in Mai gestarteten Abwärtstrend.

Wer sich für die Gründe meiner negativen Marktmeinung interessiert, kann diese kostenfrei im aktuellen Trendfolger auf www.folgedemtrend.de nachlesen oder oder meinen Vortrag in Frankfurt/Main am 7. August besuchen.

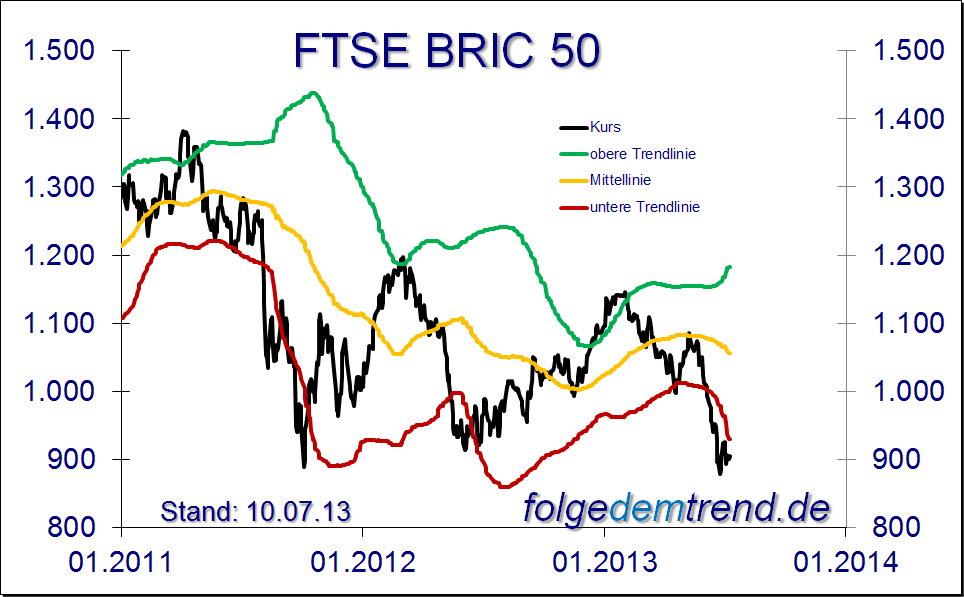

Emerging Markets vor Kredit- und Konjunkturkrise

Der FTSE BRIC 50 beinhaltet die 50 größten, börsennotierten Unternehmen aus Brasilien, Russland, Indien und China. Diese Schwellenländer waren in den vergangenen Jahren das Kraftzentrum fürs Weltwirtschaftswachstum, doch ein Blick auf den BRIC 50 offenbart, dass sich hier Unheil anbahnt.

Zwischen Anfang Februar und Ende Juni hat der BRIC 50 etwa 25% verloren und seither auch keine groß erwähnenswerte Erholung zustande gebracht. Er notiert nun sogar tiefer als nach dem 2011er-Sommercrash. Meines Erachtens ist dies ein Warnzeichen für die gesamte Weltwirtschaft: In den Emerging Markets scheint etwas ganz gehörig schief zu laufen.

Die türkische Notenbank verpulverte in den vergangenen Tagen mehrere Milliarden Dollar beim Versuch, den Kurs der türkischen Lira zu stützen. Derweil wächst die Unzufriedenheit mit der Regierung. Könnte das neben politischen auch wirtschaftliche Gründe haben? Unzufriedenheit und Massendemonstrationen gibt es auch in Brasilien. In China weisen Zensoren die Medien an, keine Berichte über die "angebliche" Kreditklemme mehr zu veröffentlichen ... Gestern kam die neuesten Außenhandelsdaten aus China. Die Ergebnisse wichen um satte sechs Prozentpunkte von den Erwartungen der (angeblichen) Experten ab. Statt um +5,5% zu wachsen, schrumpften die Importe um 0,7% und die Exporte schrumpften gar um 3,1% statt um 3,3% zuzulegen. Wie passt das mit Chinas angeblichen Wirtschaftswachstum von 7-8% zusammen? Gar Nicht! Vielmehr sieht das wie eine beginnende Rezession aus.

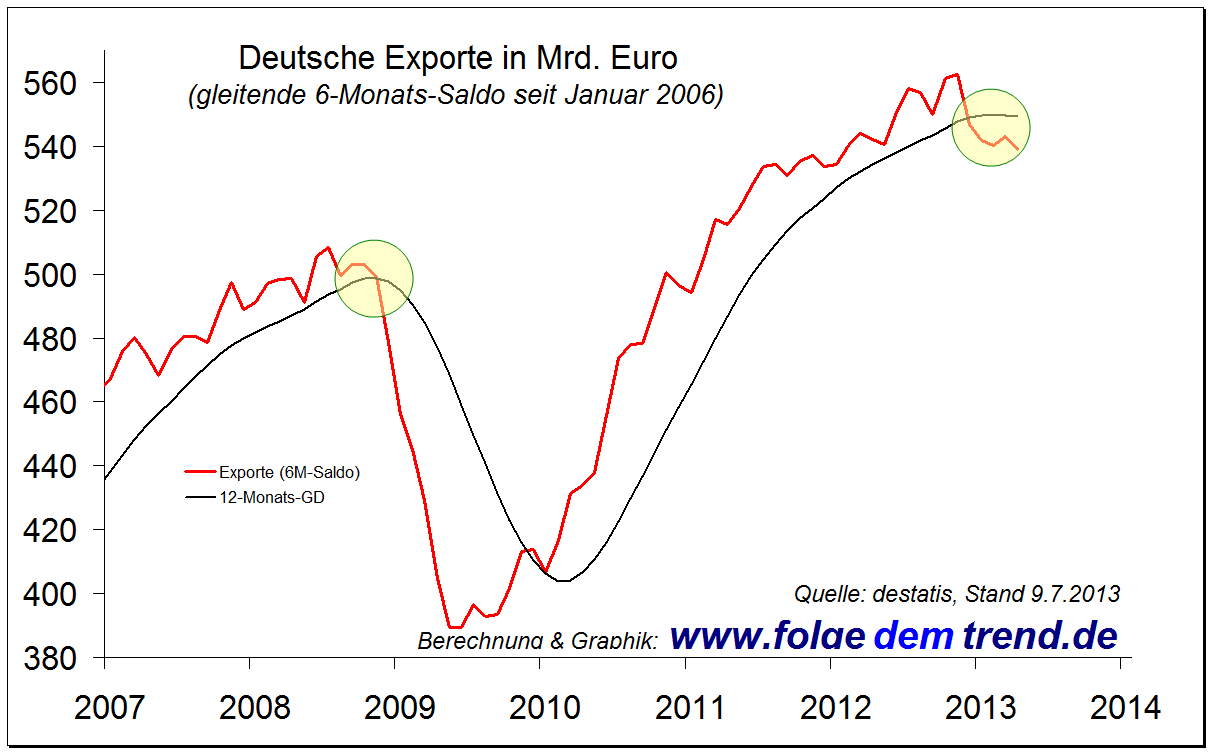

Wenn ich mit dieser Annahme richtig liege, wird das markante Auswirkungen auf die Unternehmensgewinne - nicht nur in China sondern auch in USA (global Player) und Deutschland (Export) haben. Entsprechend dünn dürfte das Eis sein, auf dem sich DAX und Dow Jones derzeit bewegen. Das deutsche Exportunternehmen bereits erste Auswirkungen spüren müssten, zeigt ein Blick auf die jüngsten deutschen Exportstatistiken: Sie sinken wie zuletzt am Beginn der 2008/09er-Konjunkturkrise. Die nahm Anfangs auch kaum jemand ernst.

Meine Annahme lautet: spätestens ab August/September sollten sich Anleger auf deutlich fallende Aktienkurse auch hierzulande vorbereiten. Je besser jetzt die Stimmung, umso näher rückt das Ende der laufenden Kurserholung.

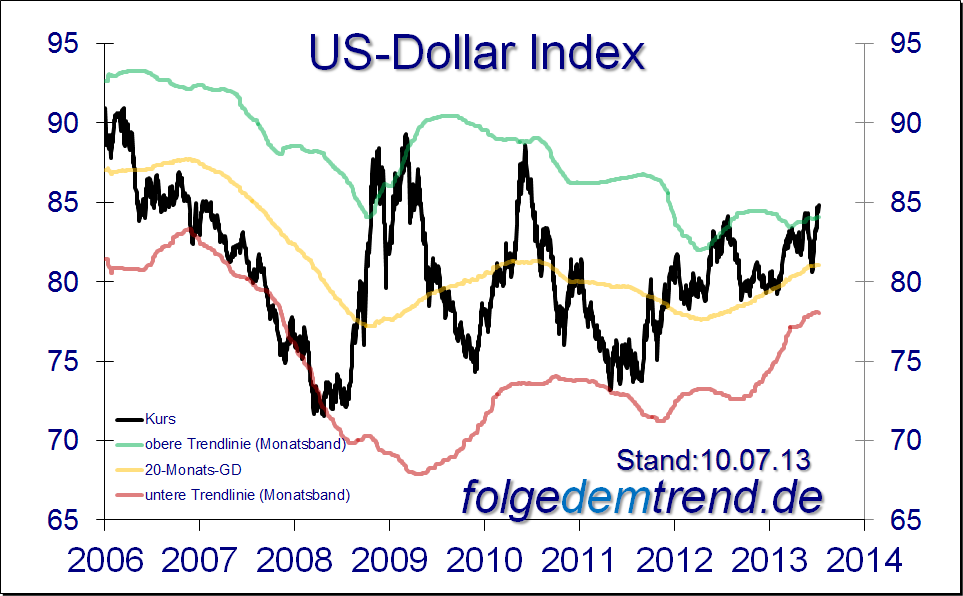

US-Dollar der heimliche Gewinner?

Wer meine Annahme einer aufziehenden Konjunktur- und Kreditkrise in den Emerging Markets teilt, mag sich die Frage stellen, welche Anlagen in einem solchen Umfeld steigen könnten?

Spekulationen auf fallende Aktien- und Emerging-Market-Währungskurse könnten eine Möglichkeit sein. Doch viele Investoren scheuen riskante Shortengagements und suchen vermutlich eher einen (vermeintlich) sicheren Hafen. Wie 2008 könnte der heimliche Gewinner einer Kreditkrise wieder die (von bis über beide Ohren verschuldeten Banken und Unternehmen verzweifelt gesuchte) Kreditwährung sein. Die immer noch am meisten verwendete Kreditwährung ist zweifelsohne der US-Dollar. Anleger sollten daher mal etwas genauer auf ihn schauen. Seit Mitte 2011 befindet sich der Dollar in einem Aufwärtstrend.

Kurzfristig mag er nach der Veröffentlichung der Fed-Protokolle noch etwas konsolidieren. Doch Euro-Kurse von 1,31 bis 1,32 könnten mit Sicht zum Jahresende eine recht interessante Einstiegsgelegenheit sein.

Quintessenz für Goldbugs

Falls der Dollar in dem beschriebenen Szenario an Wert gewinnt, dürften Edelmetalle und Minenaktien im Herbst nochmals massiv unter Druck kommen. In einem solchen Umfeld sind auch Pleiten von Goldminen durchaus realistisch. Letztlich dürften sich die US-Notenbank wie auch die EZB zwar gezwungen sehen, der Bank of Japan nachzueifern und frisch gedrucktes Geld direkt für Konjunkturpakete zur Verfügung stellen. Doch bis es soweit ist, könnte es für einige Minen und entsprechend hoch investierte Goldanleger (z.B. Kreditfinanzierte Hedgefonds) zu spät sein, um eine Pleite abzuwenden.

PS: Am 7. August werde ich gemeinsam mit Christoph Geyer (von der Börsen-Zeitung als bester technischer Analyst 2011 ausgezeichnet) einen Vortragsabend in Frankfurt/Main abhalten. Der dürfte nicht nur für Aktien, sondern insbesondere auch für Edelmetall-Fans sehr spannend werden, denn gerade bei Gold, Silber und Minenaktien entwickelt sich - wie oben erwähnt - gerade eine negative Blase. Sobald diese platzt, ergibt sich ein gewaltiges Kurspotenzial. Wer jedoch zu früh zugreift, riskiert erhebliche Verluste (so wie jene, die bereits 1998 den Neuen Markt geshortet haben und pleite gingen bzw. katastrophale Rückschläge erlitten, bevor sie ab 2000 Recht bekamen).

--

Gemeinsamer Vortragsabend Daniel Haase und Christoph Geyer

Investmentausblick 2013/14

I. Edelmetalle nach dem Crash: Wie geht es weiter mit Gold, Silber und Minenaktien?

II. Aktienmärkte vor dem Crash: Droht ein Szenario wie 2008/2011?

III. Live-Chartanalysen nach Wunsch der Teilnehmer

Datum: Mittwoch, 7. August 2013

Einlass: 18:45 Uhr, Start: 19:00 Uhr, Ende: 22:00 Uhr

Ort: Hotel Monopol, Mannheimer Str. 11, 60329 Frankfurt/Main

Teilnahme: 59,- € pro Person,

VTAD-Mitglieder sowie Pfadfinder-Abonnenten & Kunden: 49,- € p. P.

Anmeldung formlos an per eMail an: info@folgedemtrend.de

--

Über den Autor Daniel Haase:

- Herausgeber der Trendfolger- und Pfadfinder-Briefe

- regelmäßiger Interviewpartner im Deutschen Anleger Fernsehen DAF

- Leiter der VTAD Regionalgruppe Hamburg

- Anlagestratege eines Trendfolge-Fonds

Disclaimer: Kein Angebot; keine Beratung

Diese Information dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Diese Ausarbeitung allein ersetzt keine individuelle anleger- und anlagegerechte Beratung.

No feedback yet

Kommentare sind für diesen Beitrag deaktiviert.

Letzte Kommentare