| « Erdbeben auf Raten Teil 5 | Goldindikatoren Teil 14 » |

Goldindikatoren Teil 15

von Johannes Forthmann ![]()

19.05.12 11:25:13

19.05.12 11:25:13

Link: http://jf-research.com/blog/

You don´t need a weatherman to know from where the wind blows (Songtext Bob Dylan)

Die bärischen Muster der Aktienmärkte entfalteten sich weiter und auch der zuletzt dargestellte „Angst Index“ hat jetzt die 50 Tage Linie überschritten.

Am furchterregendsten erscheint im Moment ein deutliches Auseinanderklaffen von Transportwerten und den großen Aktienindices auf Wochenbasis. Divergenzen dieser Art habe ich zuletzt nur 2008 beobachten können.

Edelmetalle konnten sich dieser Gesamttendenz zunächst nicht entziehen. Gold durchbrach seine Langzeittrendlinie nach unten. Dieses mag für Trendlinienfreunde vielleicht etwas dramatisch erscheinen, ist jedoch immer wieder bei längeren Korrekturen vorgekommen. Die folgende Grafik zeigt Gold aus der Makroperspektive.

Gold in USD von März 2010 bis Mai 2012(1 Preisstab = 1 Woche)

Zunächst wurde Gold von den Bollinger Bändern aufgefangen(blau) und versucht zur Zeit von dort aus einen Bounceback hinzulegen. Dieser wurde vor knapp 2 Tagen intraday eingeleitet. Würde der jetzige Wochenhöchstkurs in den kommenden 2 Wochen überschritten, dann kann stehen die Chancen gut, dass wir es mit einem Ende einer Countertrendbewegung zu tun haben werden. 1800 $ (siehe oberes rotes Band) wären dann in den nächsten Wochen denkbar, u. zwar dann, wenn die unangenehme Mittelzone von 1650 schnell überwunden wird. Dort hatten zuletzt die größten Geplänkel zwischen Käufern und Verkäufern stattgefunden.

Die Seitwärtstendenz innerhalb dieser riesigen Schiebezone von 1500 bis 1900 wurde bis jetzt nicht aufgehoben, wie man an den querliegenden Bänder sieht. Die große leicht abfallende Dreifachspitze(Triple Top), die wir bei Gold zur Zeit sehen, wirkt zwar spektakulär, ist aber nach meiner Meinung bei weitem nicht so gefährlich wie die Muster, die sich bei Aktien- und Währungsmärkten herausgebildet haben. Schaut man sich die letzte längere Korrekturphase von Gold im Jahre 2008 einmal an dann lassen sich ähnliche Verhaltensweisen beobachten. Dieses wird anhand der folgenden Grafik dargestellt.

Gold im Jahre 2008 ( 1 Preisstab = 1 Woche)

Damals durchlief Gold in eine 7 monatige 25%ige Korrekturphase und bildete ebenfalls 3 deutliche fallende große Spitzen aus. Kurz danach begann eine neue Trendphase.

Vermutungen über eine größere Korrektur bis unter 1300$ kann ich mit meinen Instrumentarien zur Zeit nicht ausmachen. Berechnungen dieser Art machen meiner Auffassung nach nur dann einen Sinn, wenn es wirklich zu einem gewaltsamen Ausbruch aus der oben beschriebenen großen Schiebezone kommt.

Gold in Inflation, Deflation, Depression, Rezession

Zahllose Frühindikatoren überfluten die Finanzwelt tagtäglich und geben verwirrende Auskünfte. Sie liefern widersprüchliche Prognosen am laufenden Band und stürzen die Investorenmassen in Wechselbäder aus Hoffnung und Angst. Gerade durch diese Merkmale sind Bärenmärkte gekennzeichnet. Während der Grossen Depression sah man nicht nur die größten Verluste, sondern auch Phasen von überschwenglicher Euphorie, die durch kurze und heftige Aktienrallys gekennzeichnet waren.

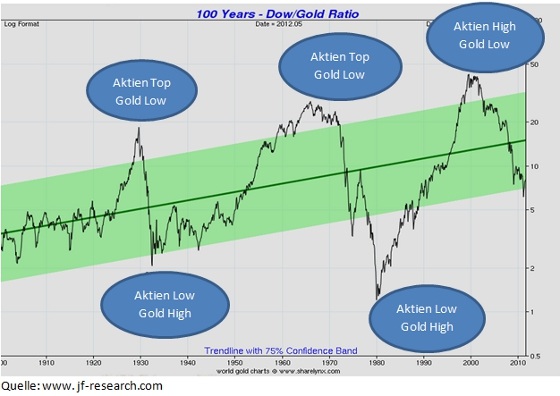

Wie verhält sich denn nun Gold in Phasen, in denen die Wirtschaftskrisen der letzten 100 Jahre stattgefunden haben? Diese Frage könnte ein 100 Jahre zurückblickendes Diagramm des Dow Jones/Gold Ratios helfen zu beantworten. Anscheinend steigt der Wert von Gold immer dann (real) im Vergleich zu Papierwerten wenn Spitzen an den Aktienmärkten erreicht werden.

Geht man davon aus dass wir einen 26 jährigen Aktien Bullenmarkt hinter uns haben, der gerade dabei ist sich in einen K´winter umzukehren, dann bleibt für Gold noch ein langer Weg nach oben.

Kontraindikatoren

EM Investoren brauchen Durchhaltevermögen. Hierbei neigt man dazu sich mit Gleichgesinnten auszutauschen. Dieses ist zwar ermutigend, jedoch nicht immer die richtige Art und Weise, um sich eine objektive Meinung zu verschaffen. Aufschlussreicher kann es manchmal sein einen Blick auf die Argumente von Goldgegnern zu werfen. So äußerten pünktlich vor Beginn ihrer Jahreshauptversammlung zwei Denkmäler der Aktienkultur folgendes:

Buffet: Ich kaufe nichts, dass ausgebuddelt wird um es dann wieder einzubuddeln (Gold)

Munger: Man kann ja verstehen wenn eine jüdische Familie 1938 in Wien Gold im Rocksaum versteckt hat

40.000 Besucher applaudierten wie immer. Sie lieben Unternehmen, die Hausfrauenparties mit Kosmetikprodukten veranstalten und Aktien von Banken. Ist dieses ein vielleicht ein Fall von Kollektivhalluzinationen, die schon in Le Bon´s „die Psychologie der Massen“ beschrieben wurden? Die Tatsachen sehen nämlich ernüchternd aus: Die Berkshire Hathaway Aktie schnitt seit Beginn 2009 bedeutend schlechter als der S&P 500 Index ab. Vergleicht man sie über die letzten 10 Jahre hinweg mit Gold dann kommen wir auf 380% zugunsten von Gold. Ein Goldinvestor sollte sich dazu eigene Gedanken machen. Wie wäre es mit diesen?

Wer weiß schon in welcher Bank die nächste Derivatebombe hochgeht? Vor dem heutigen Hintergrund ist es vielleicht nicht die beste Idee die Ansichten von reichen Opas aus Amerika zu teilen.

Johannes Forthmann ist deutscher Wirtschaftswissenschaftler. Einige der in diesem Artikel beschriebenen Analysen basieren auf eigenen Verfahren und Datenquellen. Es wird keine Garantie für deren Richtigkeit übernommen.

Copyright 2012